龙光地产(03380.HK):粤港澳大湾区概念的地产股龙头

新闻来源:龙光集团 发布时间:2017年04月10日 我要分享

2016年内地房地产呈现火爆景象,香港内房股业绩自然水涨船高,港股是个看业绩说话的市场,加上港股的地产股本身就处于低估状态,港股的内房板块在年报季之初的2月就开炒内房。现在内房股已经陆续发布2016年业绩,龙光3月31日盘前也公布了去年业绩,亮眼的成绩单超市场预期,开盘后股价高开高走,最后上涨9.92%收于当日股价最高点4.1港元。

龙光地产前身为 1996 年于广东汕头成立的汕头市龙光建安有限公司,2013年12月登陆香港主板市场,后被纳入港股通标。深耕珠三角多年,龙光地产现在已经发展成一家以深圳为大本营,业务集中在珠三角、汕头和南宁等地的综合性地产开发集团。

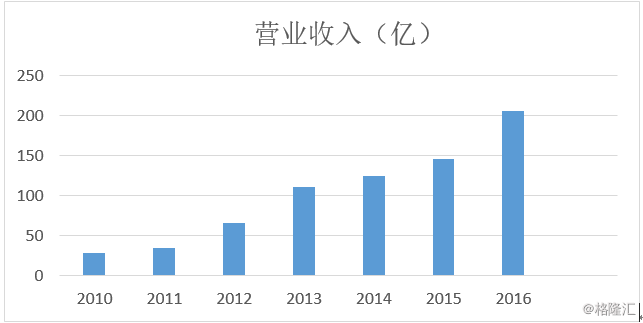

龙光2016年营业收入205.4亿元,同比增长40.9%,约98%收入来自物业销售,剩下的就是租金等。2016年净利润52亿元,同比增幅高达93.5%,核心利润率升至15.1%,核心利润大幅增长57.4%,增幅处于行业领先水平,2016年业绩增速超市场预期。再把时间拉长,可以看到龙光不只是今年取得佳绩,过去六年营收一直保持了稳健的增长,在房地产市场比较低迷的2010-2013年也维持良好的增长。由于去年楼市火爆,2016年的增幅明显高于往年。

2016年龙光全年累计实现合约销售面积约230万平方米,销售金额约为人民币287.2亿元,销售金额同比增长40%,由于去年销售规模远高于结算规模,截至2016年末,龙光地产已售待结转的合约销售金额约为人民币177.5亿元,有力的支撑未来利润持续增长。

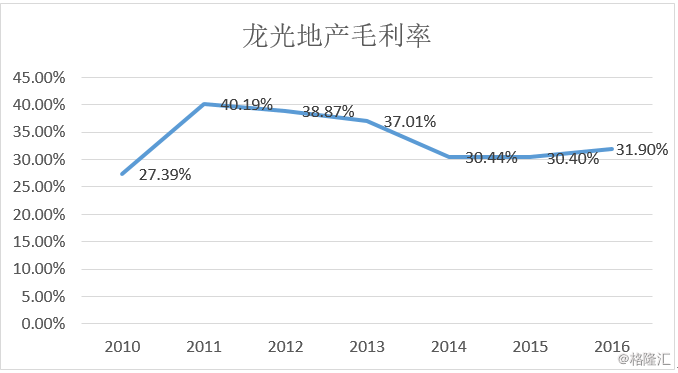

再看下龙光地产的毛利率的情况,可以看出连续6年维持在30%以上,高于25%的行业平均毛利率。龙光深耕以深圳为中心的珠三角经济圈,龙光地产从2003年就开始布局深圳市场,土地储备成本低廉,现在房屋均价远远高于土储成本,估计未来能保持在30%的毛利率之上。

业绩只是代表了过去公司经营的成绩,投资者更加看重一个公司未来的发展,现在亮眼的业绩只是龙光开始快速发展新征程的起点。

一、粤港澳大湾区概念股

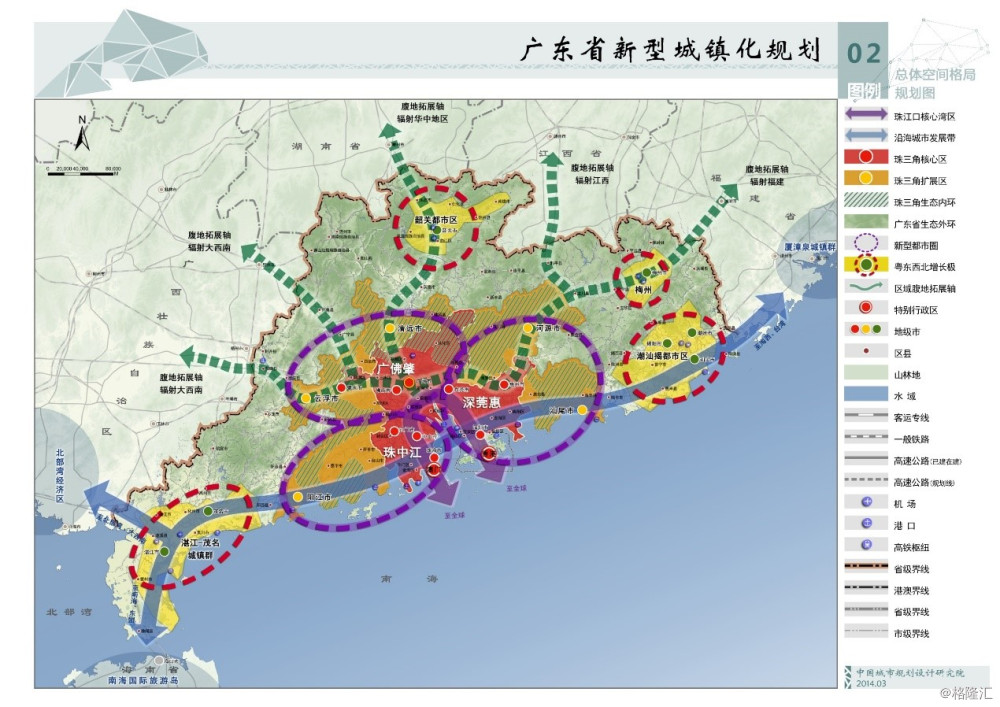

今年3月政府工作报告首次明确提出,“研究制定粤港澳大湾区城市群发展规划”,粤港澳大湾区建设成为国家层面的重要战略计划。粤港澳大湾区主要包括广州,深圳,珠海,佛山,东莞,惠州,肇庆,中山,江门9个城市,加上香港,澳门2个特别行政区,面积5.6万平方公里。

公开报道指,中央致力于将粤港澳大湾区建构成全国经济发展转型升级的重要引擎、“一带一路”建设战略支撑区域、全球重要的科技产业创新中心、具国际竞争力的现代产业先导区及国家绿色发展示范区,为国家及粤港澳各个地区带来庞大的经济收益。目前,广东省发改委已经启动编制粤港澳大湾区的规划,届时粤港澳三地的经济价值将大幅提升,建设前景广阔。

粤港澳大湾区依据“9+2”城市自身特点的进行不同的功能定位,同时将加强城市间轨道交通建设,打造1小时生活圈。目前粤港澳大湾区发展规划尚处于前期阶段,相关配套政策尚未出台,随着具体政策的落实,湾区内的“9+2”城市的经济发展和整体环境也有质的变化,可以预见到各行各业都会受益于此政策,对珠三角房地产的直接利好更是显而易见。

根据国外和国内城市群发展经验,大湾区的建设将全方位提升城市的发展水平。据统计,目前全球60%的经济总量集中在入海口,世界顶级城市群大多在湾区。与世界其他3大湾区对比,粤港澳大湾区面积最大、常住人口最多,但土地产值、人均GDP最小,目前粤港澳大湾区处于起步阶段,仍有较大的提升空间。如果按照土地产值和人均GDP增加到世界其他三大湾区平均水平,粤港澳地区的GDP就会远超过世界三大湾区。粤港澳大湾区城市的经济将保持快速的发展,人口流入和就业机会等将给大湾区城市的房地产带来巨大政策红利。

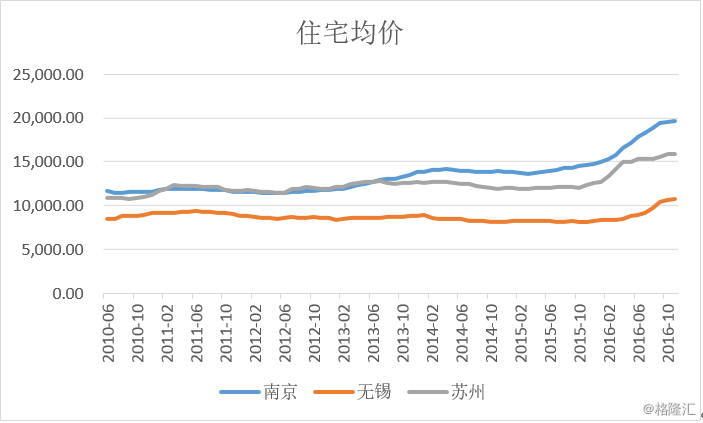

参考国内其他城市群规划经验,规划实施后城市发生翻天覆地的变化,各个城市房价也明显的上升。2010年发改委印发了《长江三角洲地区区域规划》,从经济结构、社会建设和民生改善等方面入手推动长三角区域发展改革。期间区内受益于规划的城市如南京、苏州和无锡等城市在经济、科技和民生建设等方面都取得了快速发展和转型。

长三角区域中苏州、南京和无锡等城市过去五年的房价平均增长了1倍以上,城市群发展规划对其影响可见一斑。

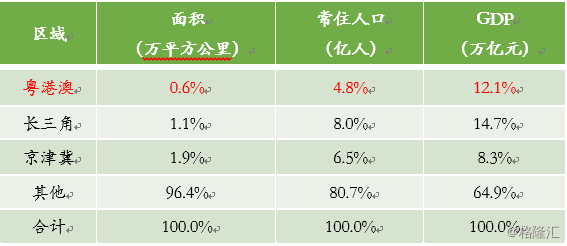

粤港澳大湾区以全国0.6%的国土面积,4.8%的人口,创造12.1%的经济总量,是中国经济最发达的地区之一,粤港澳大湾区人口密度、人均GDP、土地产值均高于国内的长三角、京津冀。像大湾区这种国家层面的战略规划将会促使珠三角城市更进一步的改变。

根据公开数据,2016年广东商品房销售面积1.46亿平方米,销售金额1.62万亿元,成交金额占全国13.8%,其中珠三角成交金额为1.37亿元,占广东商品房成交金额的84%。从以上国外和国内经验看,随粤港澳大湾区建设的落实,未来珠三角地区的房地产市场还有很大的发展空间和红利释放。

在珠三角有布局的上市房地产公司也包括万科、恒大、佳兆业、碧桂园等大型房企,但是万科、恒大等都是大型的全国性房地产企业,恒大土地储备最大,达到2.29亿平方米,但是土地储备分布在全国200多个城市,具体在粤港澳大湾区“9+2”城市的集中度降低,而碧桂园擅长三四线布局,佳兆业则刚刚重组完复牌。

而龙光是最符合以下条件的:一是土地储备集中在珠三角,且布局早。二是公司以深圳广州为中心,深耕珠三角多年。

龙光地产在2003年就进军深圳,土地储备集中在珠三角区域,具体布局的城市除了核心的深圳,还包括广州、佛山、中山、惠州、顺德、东莞和珠海,与粤港澳大湾区规划的“9+2”城市群不谋而合。

2016年龙光地产在深圳区域在公司合约销售总金额中占比约44.1%,依旧保持大本营地位。珠三角其他区域占比约16.2%,汕头区域占比约22.9%,剩余其他区域占比合计约16.8%。粤港澳大湾区城市销售金额贡献比重最多。

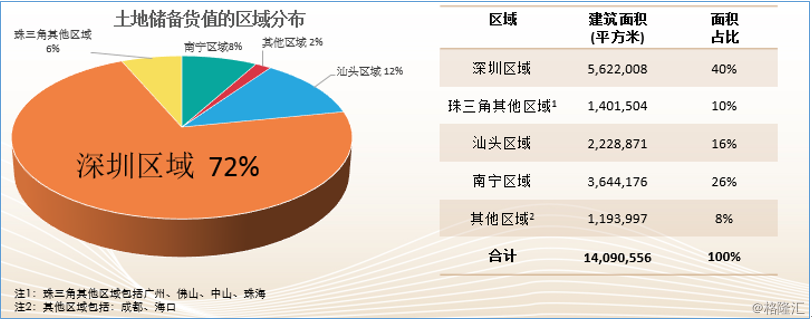

根据年报数据土地储备总货值达到3400亿元,其中粤港澳大湾区占比超过八成。龙光地产土地储备为 1409 万平方米,从土地储备的面积看,龙光主要布局聚焦在以深圳为核心的珠三角区域及汕头、南宁等区域。按可售资源货值分布,深圳区域占比约72%。

此外,龙光的土地储备成本低廉,一是得益于布局深圳比较早,二是龙光大量的土地储备是通过城市更新项目获得。

龙光布局早于其他珠三角区域房地产公司,其拿地的均价只有3384元每平方米,拿地成本远远低于现在深圳地区的房屋均价,现在的土地储备足够未来5-6年的开发需求,巨大的差价为未来利润释放提供很好的保障。

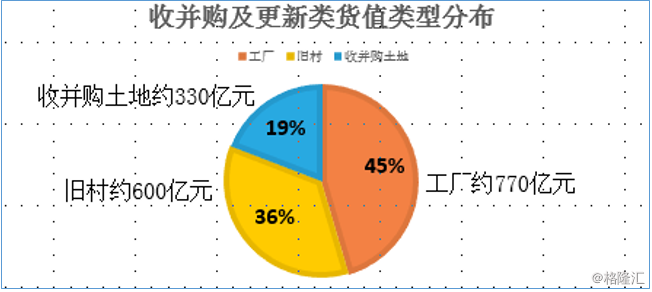

另外,数据显示,截至2017年3月20日,龙光在粤港澳大湾区货值约人民币2,900亿元,其中更新类货值约1300亿。

2016年作为房地产行业转型的时点,在土地招牌挂市场竞争激烈的同时,越来越多的开发商把眼光投向存量土地特别是城市更新项目的并购合作。以深圳为例,2016年市场录得的项目交易公告明显增多,共颁布了6批城市更新单元方案,项目总数到达91个,为近年来获批项目数量最多的一年。

在房价飙涨带动土地市场火爆的情况下,通过城市更新获得优质土地资源成为房企的普遍理性选择。从成本角度分析,传统招拍挂拿地方式竞价激烈导致地块溢价率不断攀升,并造成开发商项目前期资金占用量较大,这种方式的土地获取成本通常占开发总成本的50%以上。但在旧改项目中没有土地出让金,仅需在达成合作意向后仅缴纳一定保证金,而原业主通常选择“以房换房”的回迁安置模式,避免房企支付大量货币资金。同时,城市更新项目中的用地绝大部分属于将其原有的工业项目的土地资源进行立项、更新改造,且不需要履行招牌挂程序,所以在土地成本控制方面具有先天优势。尽管有部分前期沟通洽谈成本,但整体而言,旧改模式下的土地成本远低于招拍挂拿地模式,较低的项目成本足以使项目拥有赚取高额利润的巨大潜力。

毫无疑问,随着粤港澳大湾区的推进,龙光土地储备的城市房地产潜力将会被进一步发掘,那么即使保守估计,按照龙光地产目前在珠三角市占率不变,后续由于大湾区政策红利释放,土地储备估值上升就是纯的利润收入了。

二、地铁上盖物业奇货可居

龙光在深圳的土地储备都是核心地段地铁上盖的物业。公开数据显示在深圳地铁上盖物业比周边地段普遍高出二十个百分点,众所周知深圳土地出让面积极为紧张,由于刚需这些优质的物业本身就有更好的支撑。

以龙光在深五大旗舰项目为例,玖钻、玖云着、玖龙玺、玖龙台,以及龙光城这5个项目都是布局在轨道物业上。其中,光明新区玖龙台项目就在地铁6号线,且临近规划中的13号线;玖钻项目为地铁4号线红山站上盖物业;玖龙玺项目为4号线白石龙地铁上盖物业;超级大盘龙光城轨道项目紧邻深圳14号线;坪山玖云着项目则是14、16、19号线三地铁交汇。有机构估值达1200亿元,按此估值凭这五个项目就足以支撑龙光未来三年增长。

(图来自国泰君安证券)

结语:

从龙光地产的土地储备布局看,公司的投地策略着重于一线和重点二线城市,依据城市的人口,轨道交通,经济发展,地铁上盖等进行土地储备,亦倾向规模大的项目。稳健慎重的拿地策略是龙光不断成长的基础,而较早的卡位珠三角经济圈,以较低的成本完成土地储备,优质的轨道物业已经能够保证龙光地产未来增长的可持续性,而随着粤港澳大湾区这个国家层面战略规划推进,可以预见到公司未来将会以更快的速度成长。

龙光地产管理层曾表示维持1/3的派息比率,而根据2016年度分红派息预案,末期股息加上特别股息总派息增加78.6%至每股25港仙。以此计算,2016年龙光派息总额占核心利润比例由上年的33%增加至40%。未来业绩踏入高增长期,龙光的投资者将会收到更高的股息。目前龙光地产的市盈率为6.3,而市净率为1.1,估值低于同等市值水平的房地产企业相比,比如融创中国、雅居乐中国等,再考虑到其自身未来的增长空间,目前股价仍处于低估水平。